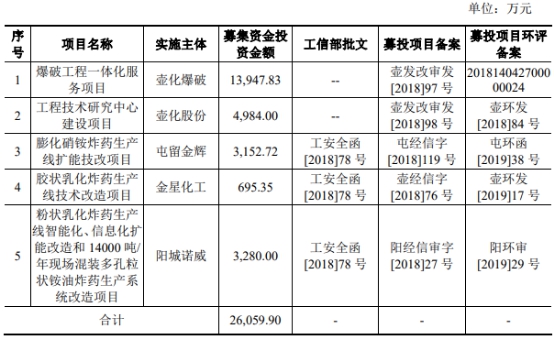

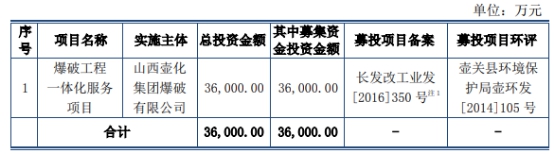

6月11日,山西壶化集团股份有限公司(以下简称“壶化股份”)首发申请将上会。壶化股份拟在深交所中小板公开发行新股不超过5000万股,拟募集资金净额2.61亿元,分别用于“爆破工程一体化服务项目”、“工程技术研究中心建设项目”、“膨化硝铵炸药生产线扩能技改项目”、“胶状乳化炸药生产线技术改造项目”、“粉状乳化炸药生产线智能化、信息化扩能改造和14000吨/年现场混装多孔粒状铵油炸药生产系统改造项目”,各项目拟投入募资额分别为1.39亿元、4984万元、3152.72万元、695.35万元、3280万元。本次发行的保荐机构是广发证券。 值得注意的是,这将是壶化股份二度上会。2017年10月17日,壶化股份首次IPO冲关上会被否。壶化股份是在“大发审委”首秀上唯一被否的企业。所谓“大发审委”,是创业板发审委与主板发审委合并后业界对其的称谓。当日“大发审委”首秀,审核了5家企业,其余4家均过会,壶化股份成为大发审委首次亮相唯一否决的企业。 相较首次IPO冲关,壶化股份二度IPO冲关变更了保荐机构、上市的板块、募投项目,募资也缩水1亿元。首次冲关,壶化股份拟登陆上交所主板,拟募集资金净额为3.6亿元,全部用于“爆破工程一体化服务项目”。 虽然2017年、2018年,壶化股份业绩已连增2年,但往前看,壶化股份2018年营收不及2014年。2014年,壶化股份营业收入为5.17亿元,净利润为6244.38万元。 连续3年,壶化股份关联销售额每年在6600万以上,占同期营收16%以上。2016年-2018年及2019年1-6月,壶化股份向关联方销售民爆物品的金额分别为6665.81万元、7839.04万元、7461.70万元、2577.84万元,占营业收入比例分别为18.78%、17.98%、16.31%、11.92%。 壶化股份的关联销售方包括太行民爆、临汾骏铠、北化关铝、同联民爆4家关联经销商和河南省工业生产企业昊安化工。 壶化股份原持有太行民爆34.18%的股份,系太行民爆第一大股东。2018年壶化股份转让太行民爆15%股权。转让完成后,壶化股份降为太行民爆第二大股东,持股比例为19.18%。 2016年-2018年及2019年1-6月,太行民爆始终稳居壶化股份第2大客户。各期壶化股份对太行民爆的销售金额分别为2278.32万元、4059.26万元、4226.74、1565.46万元,占壶化股份营业收入比例分别为6.42%、9.31%、9.24%、7.24%。 壶化股份持有临汾骏铠20%股份,位列第二大股东,临汾骏铠系壶化股份2016年第3大客户。壶化股份持有北化关铝5%股份,位列第三大股东,北化关铝系壶化股份2016年第4大客户。壶化股份持有同联民爆7%股份,位列第七大股东。 前次发审委会议就对壶化股份业绩下滑,大客户系关联方,大客户系竞争对手子公司等5方面问题提出询问。 值得注意的是,壶化股份财务数据出现各种“打架”情形:不同版本招股书中,同年合并现金流量表中多项数据前后对不上、公司披露的销售数据与第一大客户披露的采购数据“打架”、单个境外公司销售额超过其披露的境外销售额总数。 壶化股份2019年12月3日向证监会报送的招股书显示,合并现金流量表中,壶化股份2016年销售商品及提供劳务收到的现金为3.56亿元,经营活动现金流入小计3.65亿元,购买商品及接受劳务支付的现金4356.05万元,支付其他与经营活动有关的现金7088.57万元,经营活动现金流出小计2.62亿元,与2017年版招股书中对应数据的差异额分别为-2394.98万元、-2394.98万元、-3072.91万元、677.93万元、-2394.98万元。壶化股份2017年9月27日报送的招股书显示,上述对应科目的数据分别为3.80亿元、3.89亿元、7428.96万元、6410.64万元和2.86亿元。 忻州同德为壶化股份2016年、2018年和2019年上半年的第一大客户,同时为2017年的第三大客户。忻州同德曾经是壶化股份的参股公司,2017年4月,壶化股份将其持有的忻州同德2%的股份转让给同德化工,忻州同德成为同德化工的全资子公司。同德化工系壶化股份主要竞争对手之一。 据《每日经济新闻》报道,招股书(2019)显示,2016年、2017年和2018年,壶化股份对忻州同德的销售金额分别为3226.74万元、3572.60万元和4312.79万元。但是,同德化工2016年-2018年年报则显示,在上述对应期间,同德化工对壶化股份的采购金额分别为2609.50万元、2874.93万元和3055.97万元,分别仅为上述壶化股份招股书申报稿中披露数据的80.87%、80.47%和70.86%。 招股书(2019)显示,2016年、2017年、2018年和2019年上半年,壶化集团境外销售收入分别为1375.47万元、1635.97万元、1541.75万元和1131.83万元。其主要的境外客户包括缅甸福利、公明山良品、缅甸红三角民爆物资专营公司等。 不过,按照招股书(2019)显示,壶化集团在2018年对公明山良品的销售收入为1562.07万元,在不考虑对其他境外客户销售的情况下,这一数据也高于前述壶化集团2018年境外销售收入1541.75万元。 壶化集团在2017年对公明山良品的销售收入为1581.24万元,而2017年的招股书申报稿显示,壶化集团在2017年上半年就已对缅甸福利产生销售收入344.23万元,也就是说,壶化集团在2017年的境外销售收入至少达到1925.47万元,这一数据较前述招股书(2019)披露的数据1635.97万元高出17.70%。 壶化股份致力于各类民爆物品的研发、生产与销售,并为客户提供特定的工程爆破解决方案及爆破服务。壶化股份的主要产品和服务包括:工业炸药、起爆器材、爆破服务。 壶化股份的控股股东及实际控制人为秦跃中。本次发行前,秦跃中直接持有壶化股份6120.00万股股份,占公司股份总数的40.80%,为壶化股份第一大股东;方圆投资持有壶化股份5315万股股份,占公司股份总数的35.43%,为壶化股份第二大股东,秦跃中同时持有方圆投资51.29%的股份。秦跃中现任壶化股份董事长,简历如下: 秦跃中:1960年出生,中国国籍,无境外永久居留权,大专学历。曾任壶关县化工厂(壶化有限前身)办公室秘书、办公室副主任、党委;壶化有限副总经理、总经理、执行董事兼总经理;壶化投资总经理、董事长。现任壶化股份董事长,方圆投资执行董事兼总经理,壶化投资执行董事。 壶化股份拟在深交所中小板公开发行新股不超过5000万股,占发行后总股本的比例不低于25%。拟募集资金净额2.61亿元,其中1.39亿元用于“爆破工程一体化服务项目”、4984万元用于“工程技术研究中心建设项目”、3152.72万元用于“膨化硝铵炸药生产线万元用于“胶状乳化炸药生产线万元用于“粉状乳化炸药生产线智能化、信息化扩能改造和14000吨/年现场混装多孔粒状铵油炸药生产系统改造项目”。本次发行的保荐机构是广发证券。

6月11日,壶化股份首发申请将上会。值得注意的是,这将是壶化股份二度上会,2017年10月17日,壶化股份首次IPO冲关上会被否。壶化股份是在“大发审委”首秀上唯一被否的企业。所谓“大发审委”,是创业板发审委与主板发审委合并后业界对其的称谓。当日“大发审委”首秀,审核了5家企业,其余4家均过会,壶化股份成为大发审委首次亮相唯一否决的企业。 相较首次IPO冲关,壶化股份二度IPO冲关变更了保荐机构、上市的板块、募投项目,募资也缩水1亿元。 首次冲关,壶化股份拟登陆上交所主板,保荐机构是中德证券,拟募集资金净额为3.6亿元,全部用于“爆破工程一体化服务项目”。

1、发行人报告期内业绩呈下滑趋势。(1)2015年,发行人经营业绩下滑幅度大幅高于全国平均水平,2017年上半年经营业绩有所上升,但不及同行业公司。请发行人代表结合与同行业公司比较,分析业绩下滑的原因,是否与同行业存在较大差异,是否影响发行人持续盈利能力,是否有足够措施应对市场变化特别是区域市场的变化;(2)请发行人代表补充说明2017年三季度业绩快速增长的原因和主要构成;(3)请发行人代表补充说明公司与中煤平朔宇辰发生销售的主要品种、价格和毛利率,该等价格是否公允;(4)报告期内公司合并范围内合计经主管部门核定的炸药产能,公司向中煤平朔提供2万吨产能指标的合理性,请发行人代表结合公司盈利水平,说明2万吨炸药产能指标作价1000万元的合理性;(5)报告期内发行人与参股公司中煤平朔发生关联销售,且参股公司的其他股东山西中煤平朔宇辰向发行人进行资金补偿。请发行人代表进一步说明山西中煤平朔宇辰向发行人进行资金补偿的原因、性质和金额准确性等,是否符合商业逻辑和具有持续性,是否存在潜在法律纠纷,是否为本次发行向发行人输送利益;(6)发行人的主要客户是矿产类企业,根据发行人披露,2014年以来,受宏观经济环境下行的影响,下业需求减少,我国民爆行业整体业绩出现负增长。受此影响,公司2015年主营业务收入同比下降25.38%。若经济形势无明显好转,将对公司的盈利能力造成一定的影响。请发行人代表说明钢铁、煤炭等过剩产能行业大幅削减产能对其持续经营和盈利能力的影响程度;如果上述影响程度较大,本次募集项目用于扩大产能的合理性和必要性。 2、招股说明书披露,发行人曾经于1994年9月至2003年12月期间存在内部职工持股情形,截至目前,发行人存在的内部职工股已全部予以清理和规范。请发行人代表进一步说明职工持股是否已完全清退,是否存在潜在法律纠纷。 3、太行民爆在各期均为发行人前五大客户,2017年上半年为第一大客户,收入占比为8.57%,发行人销售商品金额占太行民爆采购总额的比例在报告各期均超过80%,2016年度超过90%,发行人为太行民爆第一大股东,但将其列为参股子公司。请发行人代表进一步分析说明:(1)发行人是否实际控制太行民爆;(2)将其认定为参股子公司的依据是否充分合理。请保荐代表人发表核查意见。 4、发行人产品在生产、销售、购买、运输和使用各个环节均实行许可证制度,请发行人代表说明公司相关经营资质到期后能否及时延续,结合发行人报告期财务数据发生的不利变化,说明许可证制度对公司未来行业地位、发展空间和盈利能力的影响。 5、忻州同德为发行人竞争对手同德化工的全资子公司,也是发行人的重要客户,请发行人代表结合向忻州同德销售产品的种类、价格等,说明双方发生交易的原因,是否具有商业合理性;陕西恺欣化工和天脊煤化工集团同为发行人重要供应商,发行人向其采购硝酸铵原材料,请发行人代表说明跨地域向陕西恺欣化工进行采购的原因,不同供应商的采购价格差异,陕西恺欣化工的股东背景、货物来源等。 2016年-2019年1-6。

乐鱼电竞

上一篇:扶贫股高争民爆毛利率偏高 目标价1475-1770

下一篇:中华人民共和国司法部令(第68号)

|